2022年险企分支机构加速退出,背后都有哪些原因?

2022年至今,2966家保险公司分支机构退出市场,较前两年进一步增加。2020年、2021年退出市场的保险公司分支机构分别为971家、2197家。2022年,保险公司分支机构加速退出市场。从退出的机构类型来看,人身险机构占比约为七成,体现出今年人身险行业的发展面临较大压力。

2022年加速退出之势十分明显

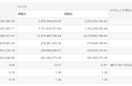

据《证券日报》记者统计,2022年至今,2966家保险公司分支机构退出市场,较前两年进一步增加。2020年、2021年退出市场的保险公司分支机构分别为971家、2197家。

同时,2021年和2022年新设保险机构数量分别为1749家和760家。以此计算,2021年和2022年净退出的险企分支机构数量分别为448家和2206家,2022年的加速退出之势十分明显。

从退出市场的险企分支机构类型来看,财险公司和人身险公司分化十分明显。在退出机构中,人身险公司分支机构为1701家,财险公司分支机构为1263家;同时,在760家新设机构中,162家属于人身险公司,598家属于财险公司。综合计算,2022年至今,人身险公司和财险公司分支机构分别净退出1539家、665家,人身险公司分支机构净退出占比为69.8%。

从保费收入来看,银保监会统计数据显示,2022年前10个月,按可比口径,人身险公司和财险公司原保险保费收入分别同比增长3%、9.94%。由此可见,今年财险公司业务发展速度明显高于人身险公司。

数字化转型、降低成本是主要原因

一些寿险公司分支机构负责人表示,保险公司裁撤机构的主要原因就是现行业绩承压以及对预期业绩不看好,通过关停部分业务量小的分支机构能够降低运营成本。而现在保险消费群体主力军逐渐由“70后”转至“80后”“90后”,年轻群体更倾向网上消费,进一步挤压了线下机构生存空间。

从被裁撤机构本身来看,缘何头部保险公司大量撤销营销服务部?首都经贸大学保险系副主任李文中接受媒体采访时分析称,营销服务部的主要功能就是进行保险产品销售。头部公司撤销营销服务部最重要的原因应该是互联网保险快速发展使得营销服务部这类实体机构受到很大冲击。而且由于人身保险产品标准化程度比财险高,更适合互联网渠道销售,因此对寿险公司的冲击更大。其次,今年在多重因素的叠加影响之下,保险业相对低迷,进一步推动这些头部公司撤销营销服务部。

同时,李文中指出,支公司的功能相比营销服务部更全面,除了产品销售还包括防损、理赔等多项服务。因此,保险公司撤销支公司考虑的因素要更多。导致中小险企砍掉大量支公司的主要原因还是互联网保险的发展和当前行业发展状况。除此之外,保险公司根据市场变化进行业务地区布局调整也是原因之一。

线下网点不会被完全取代

保险网点大规模撤退背后,难以掩盖的是保险企业获客难、营收增长慢的现实困境。业内普遍认为,在整个行业大环境下,2022年险企分支机构的撤退潮仍将继续,但线下网点仍是保险销售及服务的重要渠道,不能完全被取代。保险业“线上+线下”协同的基本格局在未来相当长的时间内不会改变。

“当前的保险科技尽管发展迅速,但(线上销售)并不能像当面沟通交流一样,达到全面了解客户需求的程度;同时,保险科技也无法达到销售人员与客户之间的情感沟通,而这也是保险销售的重要组成部分。” 北京联合大学管理学院教师杨泽云接受媒体采访时表示。

在他看来,一方面,保险产品并非完全标准化的产品,更是因人而异的,每个人的风险状况和财务状况千差万别,相应的保险需求也各不相同。这就需要保险营销人员针对客户进行个人化沟通和定制,以尽可能满足其保险需求,并实现最小成本获得最大保险保障。另一方面,保险不是普通的商品,签订保险合同达成交易仅仅是保险服务的第一步,后续的保单管理、续保、理赔等服务,仍需要线下网点的支持。此外,当前的监管规定,保险公司在住所之外的省市开展业务,应当首先设立分公司,即使互联网保险业务,也需要具备不低于同类在售的线下服务能力。

未来将呈现怎样的变化趋势?

2023年,保险公司分支机构将呈现怎样的变化趋势?对外经济贸易大学保险学院院长谢远涛认为,随着疫情防控措施的优化,2023年经济整体发展预期更好,、宏观经济环境对保险业的发展将更加有利,保险业的增长速度有望进一步提升。因此,预计险企分支机构减少的趋势会扭转,但考虑到分支机构设立的滞后性,短期内不太可能快速增长,这种影响可能要滞后1至2年,预计在此之后险企分支机构的数量将恢复到疫情前水平,甚至会有更好的发展。

而在北京排排网保险代理有限公司总经理杨帆看来,随着保险服务线上化的逐渐普及以及数字化程度的不断提升,许多业务已经可以通过线上进行办理,对线下网点的依赖越来越小,预计2023年保险公司分支机构数量还会继续减少。(整合自证券日报、北京商报、AI财经社)