虎年开年“央妈”的操作你看懂了吗?市场资金面春意渐浓,降准降息仍有戏

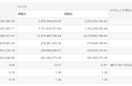

虎年春节刚过,央行立刻从“补水”变“抽水”——2月7日至今,6次操作累计净回笼资金1.01万亿元。

莫非虎年“央妈”要变“虎妈”?当然不是!

近期,央行资金投放收力,主要货币市场利率指标仍明显下行,市场资金面春意渐浓。

业内人士分析,节后银行现金回笼增加流动性,央行资金投放适时收力,避免资金淤积,符合往年操作惯例。当前,货币政策更加主动有为、积极进取,后续仍存在降准降息的可能性。结合历史规律看,资金面将迎来一段宽松时光,金融市场也有望因此受益。

来源:Wind

6次操作累计净回笼1.01万亿元

单日操作200亿元、连续5日净回笼、全周净回笼8000亿元……虎年春节一过,上周央行公开市场操作的方向和力度均发生了变化,资金投放明显收力。

市场人士还注意到,“不搞‘大水漫灌’”的提法重新出现在央行近日发布的2021年第四季度中国货币政策执行报告中。

2月14日,公开市场逆回购操作力度进一步下降。

来源:人民银行网站

据央行公布,2月14日其开展了100亿元逆回购操作,规模较上次操作(2月11日)再降100亿元,回到“地量”状态。而数据显示,当日有2200亿元央行逆回购到期,比11日还多200亿元。

至此,春节假期后,央行已连续6日实施净回笼,累计从金融体系收回资金1.01万亿元。

来源:Wind

在分析人士看来,春节后,央行资金供应适时收力,以避免流动性淤积,体现了“不搞‘大水漫灌’”,但并不意味着货币政策会收紧。“不搞‘大水漫灌’”和“保持流动性合理充裕”并不冲突,均是近年来央行实施流动性管理的一贯立场。

在目前的流动性管理框架下,央行盯住市场利率开展操作。上周,主要货币市场利率指标明显下行,DR007周内跌破2%,全周均值降至2%附近,货币市场春意渐浓。这也解释了央行为何在春节后减少了资金供应。

事实上,受春节前后银行体系现金投放与回笼等影响,流动性往往在节前趋紧、节后趋松,而央行在节前增加资金投放、节后减少投放乃至实施回笼也是常规做法。

资金面进入季节性宽松阶段

从往年经验来看,当前正处于一年中流动性较稳定充裕的一个时期,金融市场有望受益于资金面的宽松。

据分析,春节后现金回笼将持续一些时日,从而继续对流动性提供支持。同时,前期央行投放的流动性工具已部分到期,后续影响有望减轻。据统计,本周将有3000亿元央行逆回购和2000亿元中期借贷便利(MLF)到期,总量较上周的9000亿元有所减少。本周政府债券计划发行规模也较上一周有所下降。此外,2月历来是税收“小月”。综合分析,市场资金面保持平稳偏松没有太大问题。

这一背景下,预计短期内央行流动性投放仍会保持在较低水平。一些市场人士预计,央行将继续通过逆回购到期,适量回笼资金,避免短期资金面过度宽松。货币市场利率在经历较快下行后,势头将逐渐趋缓,并重新围绕公开市场操作利率运行。

11日以来,银行间市场中短期的债券回购利率已有所企稳。截至14日11时,DR007加权平均利率上行约2个基点报1.99%。

来源:Wind

降准降息有待更好时机

值得一提的是,按惯例,央行将于2月15日开展本月MLF操作。在上月操作中,MLF利率和逆回购利率均出现下降,新一期的MLF操作依然备受关注。近期,海外主要经济体央行加快政策调整步伐,我国开年货币信贷增长也出现积极变化,市场也比较关注后续货币政策进一步发力的空间和持续性。

“应对‘三重压力’仍是当前主线,货币还在放松窗口期。”华泰证券固收研究团队在点评新一期货币政策执行报告时说。

谈及下一阶段政策思路,该货币政策执行报告强调,稳健的货币政策要灵活适度,加大跨周期调节力度,发挥好货币政策工具的总量和结构双重功能,注重充分发力、精准发力、靠前发力。与上一期报告相比,相关表述更为积极。

对于海外货币政策收紧的影响,机构认为,我国货币政策将继续“以我为主”。中金公司固收研究团队指出,在中外经济动能和物价走势均背离的情况下,货币政策取向背离是正常现象。

1月信贷投放明显加快。不过,一些观察人士指出,信用扩张的稳定性尚待巩固,结构也仍待优化。从稳增长大局出发,宽信用要有持续性,政策还需保驾护航。

对于进一步降准降息,分析人士大多认为,可能性仍不能排除,但是否操作及何时操作需视前期政策效果和经济运行情况而定。

有观点指出,目前资金面比较宽松,进一步降准的必要性并不是很强。

市场对2月MLF利率会否继续下降也有分歧。历史上,“背靠背降息”较少出现。招商证券研报指出,观察过去15年30次加息或降息操作可发现,期间连续加息或降息的操作仅出现8次,且都发生在较极端的经济形势下。

(本文观点仅供参考,不构成投资建议,投资有风险,入市需谨慎!)