去年“躺着赚钱”的硅料 今年还能疯狂涨价吗?

原标题:去年“躺着赚钱”的硅料,今年还能疯狂涨价吗?

价格成倍上涨,上游躺着赚钱,下游叫苦不迭……2022年,“拥硅为王”的风气还会持续吗?

2月10日早间,全球知名指数机构MSCI在其官网宣布2022年2月季度审核结果,千亿光伏龙头天合光能成为被新纳入MSCI中国指数的10只标的之一。尽管这为光伏行业带来重磅利好,但反观2021年光伏上市公司的盈利状况,上下游厂商出现冷热两重天的现象。

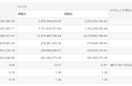

据《国际金融报》不完全统计,截至2月10日,A股光伏概念股中共有53家上市公司披露2021年业绩预告,其中,38家业绩预增,15家预减。

上游业绩预喜

2021年,是“拥硅为王”的一年。

生意社监测数据显示,多晶硅价格自2021年初的6万元/吨,升至年末的18万元/吨上方,全年涨幅达177%,最高涨幅近200%。

天合光能被纳入MSCI中国指数,与其业绩面有直接关系。1月18日,天合光能公告,预计2021年实现归母净利润17.2亿元至20.5亿元,较上年增长39.92至66.76个百分点。公司表示,2021年全球光伏行业实现跨越式发展,市场需求旺盛,行业市场份额持续向领先企业集聚;公司取得210大尺寸电池组件技术和产品优势,使得其光伏产品市占率进一步提升,营收较去年同期大幅度增长。

今日的光伏板块可谓好消息不断。受益于硅料价格上涨等因素影响,保利协鑫能源预测,2021年净利润可能高达50亿元,较2020年净亏损57亿元实现扭亏为盈。业绩预喜,该公司在2月10日还发布公告称,公司可能计划回A上市。

硅料涨价潮背景下,硅料厂商“躺赚”已经是不争的事实。作为国内罕有的有机硅、工业硅双龙头,合盛硅业具备国内最为完整的硅产业链条、最大的生产规模。1月11日晚,合盛硅业披露业绩预告,2021年公司预计实现归母净利润85亿元至87亿元,同比增长505.28%至519.52%,扣非净利润85亿元至87亿元,同比增长531.08%至545.93%。在目前已发布业绩预告的53家光伏企业中,合盛硅业的盈利数额及涨幅均位列榜首。

对于业绩大幅预增,合盛硅业表示,报告期内,受益于行业下游需求端强劲反弹增长及行业政策影响,公司主营产品工业硅、有机硅行业迎来强景气周期,实现产销两旺。生产端,公司2021年产能利用率持续处于高位,年产20万吨密封胶项目成功投产,工业硅受益于技术突破产能利用率得到有效提升,使得主要产品产量同比明显增长;销售端,公司主营产品工业硅、有机硅市场销售价格较去年同期明显增长,使得公司盈利水平同比显著提高。

大全能源2021年预盈56亿元至58亿元,同比增长436.69%至455.86%。其指出,2021年,整体光伏市场持续增长,下游单晶硅片企业扩产提速、对高品质多晶硅需求增长明显,而高纯多晶硅料环节整体供应紧缺,因此使得多晶硅市场价格持续上涨。同样受益于高纯晶硅产品供不应求,价格猛涨,通威股份预计2021年归母净利润为80至85亿元,同比实现翻倍。

同样处在产业链上游的硅片企业也获利颇丰。“硅片双雄”之一的中环股份业绩预告显示,2021年公司预计实现营收400亿元至420亿元,同比增长109.9%至120.39%,归母净利润38亿元至42亿元,同比增长248.95%至285.68%。上机数控预计2021年归母净利润为16.3亿元至18亿元,较上年翻了两倍之多。

景气度升温下,行业扩张脚步匆匆。另据世纪新能源网统计,2021年,中国光伏行业硅料投资总额超722亿元,扩产超188万吨;硅片扩产投资金额超756亿元,扩产规模达339GW。

下游叫苦不迭

光伏产业链由上至下大致可分为硅料、硅片、电池片及组件四个环节,最末端为发电系统。硅料价格飙涨,在上游及终端的挤压下,成本压力则被传导至电池和组件端,致使其盈利水平下降。叠加运费上涨等因素,光伏下游叫苦不迭。

以组件龙头东方日升为例,公司于1月25日披露,预计2021年亏损3500万元至5250万元,由盈转亏,同比减少121.17%至131.75%。对此,东方日升解释称,2021年公司光伏组件销售收入同比增加,但由于上游原材料特别是硅料、硅片等价格持续上涨,而公司组件订单销售价格提前签订且组件销售价格的增长速度缓于上游原材料,造成销售毛利较薄,产能不能完全释放。不考虑物流成本影响,与上年同期相比,2021年光伏组件毛利下降对营业利润影响约9.4亿元。

此外,报告期内物流成本上涨,特别是海外运费增长,2021年物流成本约6亿元,上年同期则为4.4亿元。

主打太阳能电池铝边框的爱康科技,境况则更不容乐观。2021年,公司预亏1.95亿元至3.9亿元,扣非后预亏3.45亿元至5.4亿元,亏损的主因之一系报告期内,铝、钢、硅片、电池片等主要原材料价格均大幅上涨,且海运费大幅上涨,致公司制造业产品毛利下降。

春节后价格微涨

最受市场关注的问题莫过于,2022年硅料价格怎么走?

春节后第一周,硅料价格出现微涨。硅业分会数据显示,本周国内单晶复投料价格区间在23.5万元/吨至24.7万元/吨,成交均价上涨至24.27万元/吨,周环比涨幅为0.66%;单晶致密料价格区间在23.3万元/吨至24.5万元/吨,成交均价上涨至24.02万元/吨,周环比涨幅为0.71%。

据硅业分会分析,硅料价格延涨主要有三大原因,其一,下游硅片企业在一季度国内外装机增量的预期下,开工率维持相对较高的水平,硅料采购需求持续;其二,部分硅料企业订单超签,加之各地物流运输陆续开始受限,导致硅料可签订单减少,供应呈现相对紧缺的现状;其三,硅片价格上涨幅度已覆盖其成本,对目前价格有相对较高的接受度。

中环股份董秘办人士此前接受《国际金融报》记者采访时称,“尽管短时间的波动不可避免,但硅料价格已经处于明显下行的通道。”

民生证券认为,2021年以来,原材料多晶硅料价格持续处于高位,一定程度抑制下游需求,随着各环节价格松动,且产业链去库存接近尾声,伴随着硅料新增产能陆续投放,这一轮产业链价格博弈基本告一段落。从产业链的供需情况来看,进入2022年,硅料依然是主产业链方面相对供应最短板,但相较下,硅料的产能扩张将在很大程度上缓解2021年硅料的供给格局,因此全年硅料价格下滑带来的产业链价格下降成为趋势。

(本文观点仅供参考,不构成投资建议,投资有风险,入市需谨慎!)