央行1天投放逾万亿元!货币政策稳健取向不变

今天,央行投放1.01万亿元,充分满足了金融机构资金需求。

人民银行消息,为维护银行体系流动性合理充裕,2021年11月15日开展了10000亿元中期借贷便利(MLF)操作(含对11月16日和30日两次MLF到期的续做)和100亿元逆回购操作。

自11月3日起,央行加大逆回购操作力度,市场预期平稳,资金面稳定偏松。在市场人士看来,今后一段时期,结构性货币政策可能扮演“主角”,公开市场操作将在熨平短期流动性波动中发挥重要作用,降准仍有必要,但需要触发剂,对降息不能期待太高。总的来看,货币政策稳健取向不变。

等额续做“麻辣粉”

15日,央行开展1万亿元MLF操作,意味着本月为MLF连续第3个月实施等额续做。数据显示,本月16日和30日分别有8000亿元和2000亿元MLF到期,合计1万亿元。

央行此举基本符合市场预期。事实上,今年除了降准后的7、8月份,每月MLF操作量均与到期量大致相当,体现了货币政策操作稳健和适度的特点。

而从短期看,由于15日仅有1000亿元央行逆回购到期,故今日公开市场操作实现净投放9100亿元。市场人士称,15日是例行缴准日,也是11月纳税申报截止日,此次操作在实现对全月到期MLF的等额续做的同时,由于提前操作形成了短期投放效应,可以在相当程度上起到对冲缴准和缴税的影响。

值得一提的是,此次央行搭配MLF续做和逆回购滚动操作,并强调“充分满足了金融机构需求”,进一步体现了保持流动性合理充裕的态度。

“对于政府债券发行和税收缴款以及中期借贷便利到期等阶段性影响因素,人民银行将综合考虑流动性状况、金融机构需求等情况,灵活运用中期借贷便利、公开市场操作等多种货币政策工具,适时适度投放不同期限流动性,熨平短期波动,满足金融机构合理的资金需求,保持流动性合理充裕。同时,结构性货币政策工具的实施在增加流动性总量方面也将发挥一定的作用。”央行货币政策司司长孙国峰近期表示。

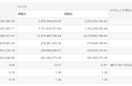

15日上午,银行间市场上资金价格多数小幅走低,隔夜回购利率DR001跌6个基点至1.79%;代表性的7天期回购利率跌约1个基点至2.08%,明显低于2.2%的公开市场逆回购操作利率。从资金价格上看,短期流动性继续呈现稳定充裕态势。

来源:Wind

逆回购放量与定向工具发力

三季度以来,公开市场逆回购操作明显放量。同时,结构性货币政策工具频频发力。央行以短期工具熨平流动性波动的同时,加大对结构性货币政策工具的运用成为货币政策操作的一大看点。

据统计,9月、10月公开市场逆回购操作量分别达1.18万亿元和1.39万亿元,明显高于今年3月到8月平均2717亿元的规模。MLF操作则连续实施等额续做。在公开市场操作中,期限较短的逆回购操作占比上升,突出灵活性。

继9月宣布新增3000亿元支小再贷款额度之后,11月8日,央行推出碳减排支持工具。结构性货币政策工具频频发力,突出精准性。

观察人士分析,短期化+结构化的货币政策操作,或是当前复杂形势下,以我为主兼顾外部平衡的选择,这在年内或将得到延续。

对于下一阶段货币政策,人民银行党委日前表示,将坚持稳健的货币政策,做好跨周期设计,统筹考虑今明两年政策衔接,更好支持消费投资恢复,抑制价格过快上涨,促进经济社会高质量发展。此外,将创新货币政策工具,引导金融机构加大对小微企业、绿色发展、科技创新、乡村振兴、区域协调发展的支持力度,促进共同富裕。

不过,也有研究人士表示,未来降准仍有必要,但落地可能需要催化剂。

东方金诚首席宏观分析师王青称,11月MLF净投放量未见加大,或预示后期降准概率增加。他认为,面对年底前流动性波动加大、稳增长需求上升的局面,若单纯从流动性管理角度出发,年底前央行阶段性加大逆回购操作规模,以及适度加量续做MLF,即可应对各类流动性扰动;若在兼顾流动性管理的同时,着眼释放温和稳增长信号,推动信贷、社融增速较快回升,并引导实体经济融资成本下行,年底前央行也可能再次实施降准。

王青还称,考虑到7月央行降准后1年期LPR报价下调动能正在累积,若年底前央行再次实施降准,不排除在MLF利率保持不动的同时,1年期LPR报价单独下调的可能。“可以看到,11月12日最新一年期LPR利率互换(IRS)为3.8749%,较7月降准前下行约9个基点,正在接近现值水平(3.85%),显示这段时间市场对1年期LPR下调的预期正在增强。”他说。

在华泰证券首席固收研究员张继强看来,未来的货币政策工具和手段选择上,结构性政策可能是主角,降准仍有必要,但需要触发剂,对降息还不能期待太高,公开市场操作主要用于熨平短期波动。