红杉中国半年投资盘点:看多中国、投早投小、科技主导

清科数据显示,2021年上半年国内一级市场共发生投资事件1900起,保持了相当的热度,不过同时也在酝酿一些调整。

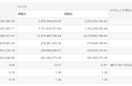

以头部机构红杉中国为例,数据显示,在投资频度上,上半年红杉参与投资的项目数量为261起,已经达到2020年全年项目数量(300起)的86%。平均一天投资1.4个项目,速度明显上升。在投资阶段上,早期和风险阶段的项目比重明显加大。尤其在天使和种子阶段投资的企业数量达到36%,而如果算上风险投资(Venture)阶段,这一比例超过80%。

在项目属性上,硬科技、To B赛道持续成为热点。人工智能、高端制造、企业服务、医疗健康等领域已经超过其投资组合的81%。红杉在投资策略上的调整,体现了当今一级市场正在发生的三大变化。

一是市场价值回归,重回“投早投小”。近几年随着资本市场流动性加大,资金更关注确定性高的明星领域或成长期项目,天使轮和种子期的投资受到一定冷遇,但如今随着资本市场的价值回归,“投早投小”将渐渐重归共识。

去年,红杉曾经公开过早期投资(seed+venture)比例,大约是70%左右,今年则上升到80%,尤其是在天使和种子端加大了投入比例。红杉在近日公布了旗下种子基金的投资情况,数据显示,2018年成立以来,红杉种子基金三年来投资了170多家天使轮或种子轮企业,而且今年的出手速度会远超以往,仅上半年就投资了70多家。

由此看来,种子基金在承担红杉作为一家创投机构帮助小微企业成长的核心使命上,扮演了越来越重要的角色。根据数据显示,目前投资的170多家企业中,红杉种子以最早机构投资人身份进入的项目比例约有70%,平均每一笔投资金额200万美元,7成项目已经成功进入下一轮。

此外,红杉种子还在往更早期走,在北京、上海设立了4个孵化器,开始从产业、大学实验室、研究院里寻找有创业计划的科学家和研究人员,将科技成果转化作为切入点,共同组局,帮助他们的技术实现落地。

红杉中国表示,天使和种子投资具有“半公益”属性。这主要是因为这个阶段的投资很苦很累,失败率很高。如果只是追求绝对回报,天使和种子投资并不是资金投入的首选方向。但是,它可以帮助更多人通过创业去实现理想、创造社会价值。在聚焦、提供更好服务的基础上,建立起红杉选择种子期创业者的能力,那么一样也能够在公益和商业当中都达到一个非常满意的结果。

二是前沿科技是康庄大道,创投撬动更大价值。红杉中国对前沿科技的投资一直有长期的坚守。成立三年的种子基金延续并发扬了这一传统,按其公布的早期投资数据显示,前沿科技和企业服务领域的投资占比已经高达80%,比如医疗健康领域的AI制药、合成生物,企业服务领域的SaaS、开源/云原生、低代码、安全,硬件领域的芯片/半导体,以及新材料、新能源、光伏等。无论是国产替代还是创新突破,基本覆盖了近些年最前沿的技术领域。

“二八定律”也反映在红杉整体的投资方向上。80%的项目集中在人工智能、高端制造、企业服务、医疗健康等领域。

前沿科技创新往往步子小,发展慢,很难像消费互联网那样“一日千里、一鸣惊人”。这对于创投资本提出一个新要求:是否能够做到早期和长期陪伴、专业支持?

在媒体对红杉的报道中,科技投资对专业化投资团队的建设已经提高到至关重要的地位。

红杉团队对科技投资人们的要求是同时兼具“广度”和“深度”。广度在于,如今能产生巨大价值的科技创新已经不可能来自单点突破,而需要交叉学科的碰撞,所以投资人不仅基础学科要过关,还必须有能力兼顾多领域的节点;深度在于,投资人要成为行业里的KOL,有学术敏感性,且在各个环节建立人脉,与科学家、科研人员交朋友,在极度热爱和崇尚科学的同时,有热情和水平跟得住行业大牛,到达经常能与资深专家对话的程度。

除了专业性,有耐心也成为了对投资机构的核心要求之一。对于头部机构来说,有能力支持科技创新企业的长期发展,成为了能否获得这个时代最大奖赏的关键要素。像红杉这种头部基金往往是长青基金,有能力为一个高科技、高成长性企业提供10年以上的支持。

整体来看,中国的科技创业正处在早期阶段,需要天使、种子投资人提供长期耐心的支持和关键的投后帮助。而且作为占比较小的财务投资人,扮演好“帮忙、不添乱”的建设性角色非常重要。

从红杉的角度来说,它突破了许多早期基金的先天缺陷:在项目最需要帮助和扶持的早期,红杉这样的头部机构不仅仅能给出建议,更重要的是可以提供一整套的成熟服务——硬件上,红杉在北京和上海落地了四个孵化器,提供办公地点、实验室条件,帮忙做人才落户、工商办理;人才上,红杉有“联合校招”对接优秀毕业生资源,还有一对一的高管招聘;资源上,企业需要开拓供应链和客户,红杉会通过Customer Day等赋能活动,帮助初创公司直接对接大厂的核心资源。这些服务,对于初创企业来说,是比资金更重要的加持。

三是看多中国是不变的主旋律。从红杉中国在上半年的投资速度和节奏上就能看出,半年260余起投资,全年预计将远超去年同比数量,头部机构以实际行动说明了对中国市场的持续看好。

中国庞大的市场、不断涌现的科技人才,以及对科技创新的高度重视,决定了这里必是一片创业沃土,更是科技人才实现个人和社会理想的最重要途径之一。

在这条主旋律下,时代对于企业、投资机构和其他经济主体提出了更高要求,在保持定力、有所作为的同时,大家也都在更多思考实业与金融、效率和公平、回报和价值等多重关系。最重要的是,创造一个更健康、更可持续发展的未来,已是各方共识。