银行业加速抢滩“银发经济” 长周期、跨产品成养老金融布局重点

原标题:银行业加速抢滩“银发经济”,长周期、跨产品成养老金融布局重点

养老金融、财富管理,正成为金融机构加速抢滩的蓝海市场。近日,交通银行发布20项金融战略行动计划,上海农商银行打造适老理财产品。事实上,此前布局者已有众多,建设银行、中国银行、中信银行、招商银行等多家银行均曾相继推出专属老年群体的品牌、产品和服务体系。

业内人士对财联社记者表示,银行业发力养老金融的优势在于老年客群对商业银行的品牌认可度高,能够积极响应个人客户养老财富的储备需求。同时,业内人士认为,“长周期”、“跨产品”或将成为养老财富管理创新的关键词。

银行业加速布局,渐成“银发经济”新高地

近年来,我国社会老龄化步伐明显加快。据第七次人口普查数据显示,大陆地区60岁及以上的老年人口总量为2.64亿人,占总人口18.7%,较2010年“六普”提升了5.4个百分点。

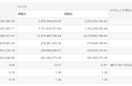

面对日益增长的养老需求,银行业正加速探索养老金融体系建设,持续推进普惠养老金融服务,相继发布养老客群的专属品牌。例如建设银行“安心悠享”、中国银行“岁悦长情”、中信银行“幸福+”、招商银行“丰润人生”、平安银行“平安颐年会”、兴业银行“安愉人生”、上海农商行“安享心生活”等。

“养老服务,兼具金融属性和民生保障作用。”中国银行业协会秘书长刘峰表示,一直以来,银行业积极响应个人客户养老财富储备需求,助力养老服务机构发展。在他看来,未来,银行业要统筹系统资源,加强养老相关部门、子公司之间的联动协调,不断提升综合化的产品和服务供给能力。

法询金融监管研究院副院长周毅钦对财联社记者表示,老年客户是商业银行的重点客群。一方面,老年客户对商业银行的品牌认可度高,每月也有养老金提取等网点场景需求;另一方面,老年客户处在生命周期中财富积累的高点,是商业银行重点争揽的客群之一。

事实上,对于养老金融的布局,中国人民银行党委书记、中国银保监会主席郭树清曾在2020金融街论坛年会上表示,监管及机构已对养老金融改革发展进行了广泛调研,正开展业务创新,大力发展真正具备养老功能的专业养老产品。

“交通银行正发力创新优化个人养老金经营体系,打造收益、风险、流动性适宜的养老金融产品。”交通银行董事长任德奇表示。据了解,交通银行正聚焦养老产业金融、养老金金融、养老财富金融三大领域纵深发力。

“长周期”“跨产品”将成养老金融大势所趋

财联社记者在梳理过程中发现,在各行发布的养老金融战略中,“长周期”与“跨产品”成为关键词。如建设银行提出积极推进养老储蓄、养老理财、护理保险等中长期限养老金融产品创新;交通银行提出创新长周期养老财富管理,对养老客群提供一揽子智慧养老财富管理方案;招商银行联合理财子公司和保险公司共同打造养老系列产品,满足年长客户的金融服务需求。

“结合国内养老理财的发展现状,推进商业银行理财参与养老金融意义重大。”周毅钦对财联社记者表示,未来,建议进一步扩大第二、第三支柱投资管理人和产品范围,将理财子公司纳入养老金体系,成为养老体系的投资管理人,享受与其他行业养老保障产品的同等待遇。

周毅钦进一步表示,在养老金融产品设计层面,银行等金融机构要本着稳健低波动的原则,进行长期限、跨周期的大类资产配置,增加养老客群对此类产品的接受度。

“长期性理财产品能够同时覆盖多类资产,并有助于降低流动性管理的压力。”交银理财公司总裁金旗表示,银保监会鼓励银行理财子公司推出此类理财产品,虽然近期推出的产品仍以中短期产品为主,但适合养老人群购买投资。同时,据其介绍,交银理财也正在积极准备长周期理财产品,待监管批准后将正式推出。

“由于年龄、财富来源、风险偏好、投资目标等不同,客层内部需求进一步分化。”此前,麦肯锡在报告中明确,客层财富管理内需求分化加剧,客群细分经营已成为金融机构刻不容缓的趋势。

对此,交通银行个人金融业务部副总经理贺波表示,目前,交通银行正依据养老客户年龄阶段、收入情况、养老预期等进行区分,为多元化的客群精选理财子公司、基金、保险等养老金融产品。

(本文观点仅供参考,不构成投资建议,投资有风险,入市需谨慎!)