个人养老金保险产品加速扩容 主打“收益稳健+风险保障”

原标题:个人养老金保险产品加速扩容,主打“收益稳健+风险保障”

1月底,个人养老金保险产品进一步扩容。据中国银保信最新披露,截至目前,个人养老金保险产品已经增加至13款。与首批发布的7款个人养老金保险产品均为专属商业养老保险产品不同,此次新增的6款产品包括两全险、年金险、万能险,理财属性更加明显。

与储蓄、理财、基金等其他个人养老金产品相比,保险产品有何优势?更适合哪类人群?清华大学五道口金融学院中国保险与养老金研究中心研究负责人朱俊生认为,在人口高龄化和长寿化背景下,保险产品期限长,可以帮助客户做长期养老储备,有助于对抗人性中的短视与急功近利,推动短期储蓄转化为长期养老资产,优化家庭金融资产期限结构。

对于个人养老金产品,消费者最关心的就是收益。

个人养老金保险产品在积累期按照“保证+浮动”的收益模式,一款产品提供“进取型”与“稳健型”两种投资组合,既能保证稳健收益的下限,又能带来高收益上限的可能性。比如,国民养老保险的个人养老金产品,“稳健型”投资组合保证利率为3%,“进取型”为零;太平养老的个人养老金产品,“稳健型”保证利率为3%,“进取型”为0.5%。

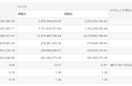

去年11月底上线的首批个人养老金保险产品成绩已出,据《金融时报》记者梳理,6家保险公司上线的7款个人养老金产品2022年结算利率最高为5.7%。其中,“稳健型”投资组合结算利率最低为4%、最高为5.15%;“进取型”结算利率最低为5%、最高为5.7%。

值得注意的是,消费者可以根据自身需要设定“稳健型”和“进取型”投资组合比例,目前在售产品每年都可以免费转换一次。

中国社科院保险与经济发展研究中心副主任王向楠表示,投资收益率取决于市场情况,波动性较大。相较于基金、储蓄、理财等产品有更高的预期收益,保险产品更加稳健。

不过,王向楠认为,投资收益率不应是消费者选择个人养老金产品唯一的参考指标,与其他金融产品相比,保险产品具有独特的保障优势。在保障责任上,保险产品包含养老年金和身故保险金,充分发挥了“保生”“保死”的两全功能。

例如,在领取阶段前,一旦被保险人失能或者死亡,会自动触发理赔条件,将赔款支付给受益人。相较于其他产品必须通过继承获得养老金,保险产品提供了另一种选择。

据《金融时报》记者统计,在个人养老金首批7款保险产品中,4款提供了包括失能护理、全残保险金等保障。比如,中国人寿的个人养老金产品,若被保险人在开始领取养老年金前,初次发生并经专科医生明确诊断或司法鉴定机构鉴定达到合同约定的失能护理状态,可以按约定方式领取失能护理保险金。

对于消费者关心的如何领取养老金,总体来看,为了达到长期储备、用于养老的目的,除了几种特殊情况外,个人养老金保险产品领取时间设定为消费者年满60周岁及以上。在领取方式上,可以按月领取或按年领取。在领取期限上,可以选择10年、20年这样的固定时间,也可以选择终身领取,实现“活到老、领到老”,充分保障养老的现金流。比如,泰康人寿就提供了10年、15年、20年、30年以及终身等5种领取期限。

“保险与养老的契合性使得保险机构在个人养老金业务上具备特有优势。”某大型寿险公司相关负责人在接受《金融时报》记者采访时表示,一方面,保险转移风险的本质、提供保障的属性,契合了人们对个人养老的需求;另一方面,保险机构在产品保障功能、投资资金管理、风险管控等方面追求长期稳健的经营理念,与养老目标具有一致性。除此之外,保险机构依托自身在数据积累、客户画像、精算技术等方面的优势,可以为客户构建符合自身和家庭全生命周期需求的养老财务规划,建立养老金融综合账户,运用更加成熟的策略算法提供服务。

朱俊生表示,个人养老金保险产品期限长,有助于推动短期储蓄转化为长期养老资产,优化家庭金融资产期限结构。个人养老金保险产品的预定利率为复利,在长生命周期内可发挥复利效应,利用时间价值获取被动收入与长期增值,促进养老财富积累。养老保险可通过产品组合,实现安全性、流动性和收益性的有效结合,满足客户不同的养老财富需求。